行業現狀概述

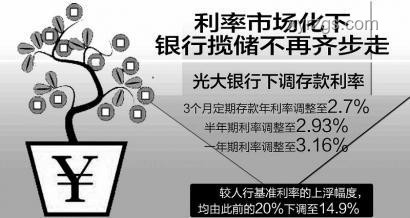

自2022年4月存款利率市場化調整機制建立以來,國有大行已主導多輪利率下調。截至2025年6月,三年期、五年期定存利率普遍降至1.75%-1.8%區間,部分中小銀行甚至出現“利率倒掛”現象。利率下行直接壓縮銀行凈息差,2024年四季度商業銀行凈息差已降至1.52%的歷史低位,銀行負債成本壓力加劇。

關鍵驅動因素

- 宏觀經濟政策調整:為支持實體經濟,央行通過降準降息等手段降低資金成本,存款利率隨之下調。

- 金融市場競爭:隨著互聯網金融、理財產品等多元化投資渠道的發展,銀行存款吸引力減弱,銀行需通過降低利率以維持競爭力。

- 銀行負債成本管理:在凈息差收窄的背景下,銀行需通過壓降負債成本來維持盈利,但員工仍需完成存款增量任務,形成矛盾。

主要機遇與挑戰

機遇

- 服務轉型:存款利率下調促使銀行從“規模導向”轉向“服務增值”,通過提升專業服務能力增強客戶黏性。

- 數字化渠道拓展:銀行加大手機銀行推廣力度,通過線上活動吸引年輕客群,拓展數字化渠道。

- 風險管理優化:針對利率波動,銀行優化負債結構,增加低成本活期存款占比,并通過衍生品對沖利率風險。

挑戰

- 攬儲壓力增大:存款利率下調導致存款吸引力減弱,銀行員工面臨更大的攬儲壓力。

- 客戶行為變化:儲戶因風險偏好保守,更傾向選擇保本儲蓄,導致銀行“存款難增但利潤難保”的困境。

- 監管限制:監管部門對銀行高息攬儲、贈送禮品等行為進行規范,限制了銀行的營銷手段。

競爭格局深度分析

- 國有大行與中小銀行差異:國有大行憑借品牌優勢、網絡覆蓋和資金實力,在攬儲競爭中占據優勢;而中小銀行則通過靈活的產品設計、區域化服務等手段尋求突破。

- 互聯網金融沖擊:互聯網金融平臺憑借便捷性、高收益等優勢,吸引了大量年輕儲戶,對傳統銀行存款業務構成沖擊。

- 理財產品競爭:隨著理財產品市場的快速發展,儲戶更傾向于將資金投向收益更高的理財產品,進一步加劇了銀行存款流失。

未來發展趨勢預測

- 存款利率繼續下行:預計央行將繼續通過降準降息支持實體經濟,存款利率或進一步探底。

- 服務升級與風險管理:銀行將加大服務轉型力度,提升專業服務能力;同時優化負債結構,強化風險管理能力。

- 數字化與場景化融合:銀行將加強與企業的合作,開展代發工資、供應鏈金融等場景化存款業務,提升客戶黏性。

給業界的建議

- 加強客戶關系管理:銀行應建立完善的客戶關系管理系統,深入了解客戶需求,提供個性化服務。

- 推動產品創新:針對不同客戶群體設計差異化產品,滿足多元化投資需求。

- 加大數字化投入:提升手機銀行、網上銀行等數字化渠道的用戶體驗,吸引年輕客群。

- 強化風險管理:優化負債結構,增加低成本活期存款占比;同時利用衍生品等工具對沖利率風險。

- 合規經營:嚴格遵守監管規定,避免高息攬儲、贈送禮品等違規行為。

Q&A

Q1:存款利率下調對銀行有何影響? A1:存款利率下調直接壓縮銀行凈息差,加大銀行負債成本壓力;同時導致存款吸引力減弱,加劇攬儲壓力。 Q2:銀行如何應對存款利率下調帶來的挑戰? A2:銀行可通過服務轉型、數字化渠道拓展、風險管理優化等手段應對挑戰;同時加強客戶關系管理、推動產品創新以提升競爭力。 通過以上分析可以看出,存款利率一降再降對銀行業帶來了深遠影響。面對挑戰與機遇并存的局面,銀行需積極調整策略、加強內部管理、推動創新轉型以應對市場變化。

文章評論 (3)

發表評論